不動産にまつわる税金の話⑤「青色申告」

青色申告してますか?

確定申告の季節が終わりましたね。昨年の収益はいかがだったでしょうか。賃料は上昇傾向のようですが、新規物件の供給も多く、空室を抱えてしまい、損失が出た、という方もいらっしゃるのではないでしょうか。

収益を得るために不動産投資をしているのに、結局税金を払ったら何も残らなかった、では意味がありません。制度をうまく使って、少しでも節税していきたいものです。

既に収益物件をお持ちのオーナーの皆様は、青色申告はしていますか?少しの手間で、税金をぐっと安くすることができるのが、青色申告です。2014年に法改正され、白色申告でも簡易簿記での帳簿付けと保管が義務付けられましたので、本当に「少しの手間」で税金を安くすることができるのです。

「数部屋しか持っていないし…」「青色申告って何?」という方も、ご検討されることをお勧めします。

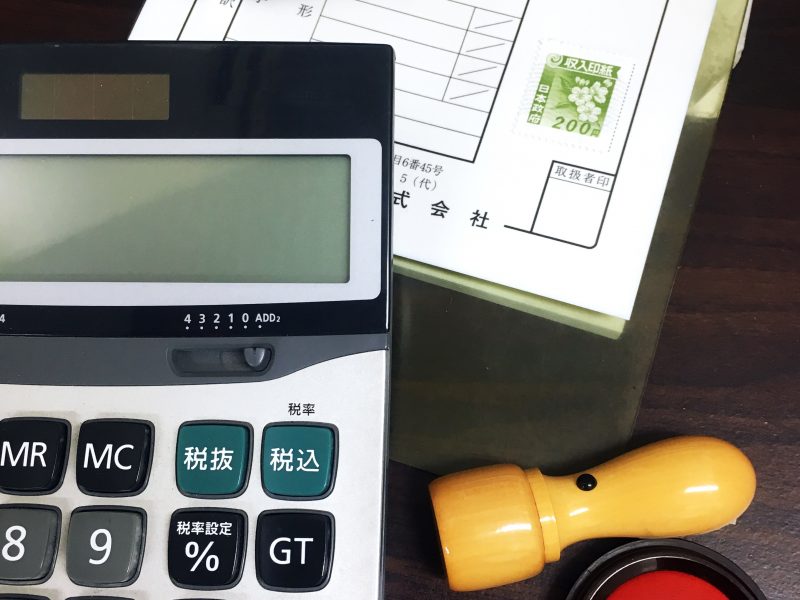

青色申告の一番のメリットは、青色申告特別控除です。限度額は、10万円か65万円。事業規模以外(アパートマンションであれば、10室未満が基準)であれば、10万円です。

総収入-(経費+減価償却+特別控除)=総所得

所得税率が20%の方であれば、住民税10%と合わせて、30%。単純計算で3万円の節税ができるということなんです。

純損失の3年間の繰越控除などのメリットもありますが、給与所得がある方の場合は、余り利用することはないと思います。

ちなみに、単年度で不動産所得で赤字が出た場合は、青色申告でも白色申告でも、不動産所得の赤字分を給与所得から差し引く『損益通算』が可能ですので、赤字の年も忘れずに確定申告してくださいね。

デメリットはちょっとの手間だけ。

デメリットは、確定申告の書類が若干面倒になるくらいでしょうか。上でも書きましたが、以前は白色申告の方は帳簿付けの義務がありませんでした。そのため、帳簿付けが面倒な方や書類の保管が苦手な方にとっては、白色申告のメリットがありましたが、今は同じように帳簿をつけて、7年の保管義務を同じように負いますので、差はほとんどなくなっているのです。

青色申告を始めるためには、事業の開始から2か月以内、または白色申告から青色申告に切り替えたい年の3月15日までに『所得税の青色申告承認申請書』を税務署へ提出しなければなりません。今年から切り替えたい方は既に期限を過ぎてしまっていますが、来年度に向けて、色々情報を収集するには良い時期とも言えます。

今は、ネットでダウンロードできる無料帳簿でも優秀なものがあります。年間1万円程度でクラウド上で帳簿管理できるサービスもたくさん出ています。

ちなみに、当社とご契約のオーナー様には、毎月収支報告(送金明細)をお送りしており、そちらを元に確定申告していただくのが基本ですが、紛失された方や年間収支報告が必要な方は、担当者までご連絡ください。数日から1週間程度で、発送させていただきます。

修繕費を相殺でお支払いいただいている場合は、当社からの送金明細に加えて、固定資産税、管理費・修繕積立金、支払利息(購入資金の借り入れ)、減価償却費があれば、収支計算・確定申告ができると思います。